从信用卡网络看稳定币的市场机会

作者:Alana

编译:深潮TechFlow

稳定币代表了自信用卡以来支付形式最具变革性的进化,它们改变了资金流动方式。凭借低廉的跨境费用、近乎即时的结算以及对广泛需求货币的全球获取,稳定币有能力改进金融系统。对于那些保管支撑数字资产的美元存款的人来说,它们也可以是非常盈利的业务。

目前,全球稳定币的总量超过 1500 亿美元。有五种稳定币的流通量超过 10 亿美元:USDT(Tether)、USDC(Circle)、DAI(Maker)、First Digital USD(Binance)和 PYUSD(PayPal)。我相信我们正朝着一个拥有更多稳定币的世界前进——一个每个金融机构都将提供自己稳定币的世界。

我一直在考虑随着这一增长而出现的机会。我认为,观察其他支付系统的成熟,特别是信用卡网络,可能会提供一些启示。

信用卡网络和稳定币网络相似程度如何?

对于消费者和商户来说,所有稳定币应该都感觉像美元。但实际上,每个稳定币发行者对美元的处理方式各异,这源于不同的发行与赎回流程、支撑每种稳定币供应的储备、不同的监管制度、财务审计的频率等等。解决这些复杂性将是一个巨大的商业机会。

我们之前在信用卡中见过这种情况。消费者使用几乎可替换但实际上并不完全可替换的资产进行消费,这些资产作为美元(它们是对美元的贷款,但这些贷款不可同日而语,因为人们的信用评分各不相同)。有一些网络——如 Visa 和 Mastercard——负责整个系统中的支付协调。而且两个系统中的利益相关者(最终可能会)看起来相似:消费者、消费者的银行、商家的银行和商家。

一个例子可能有助于说明网络结构的相似性。

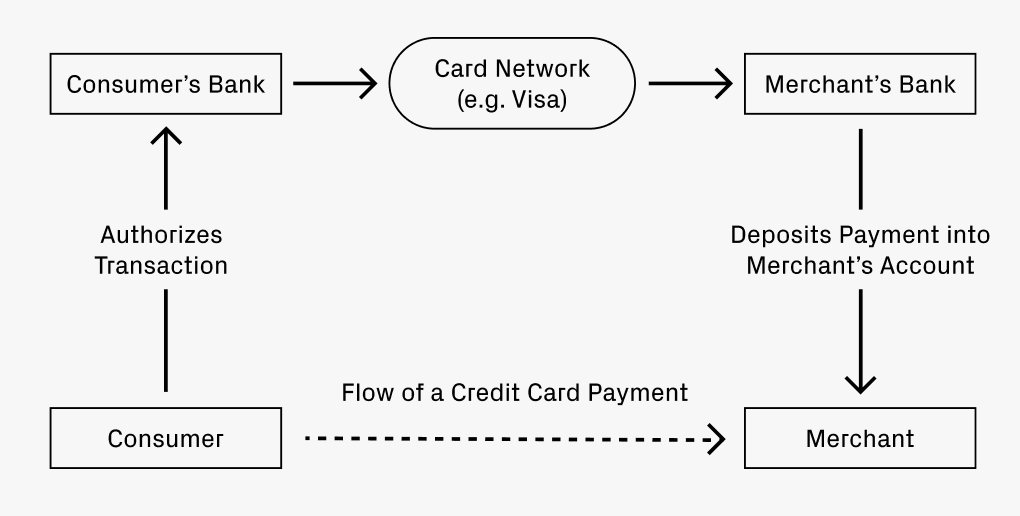

假设你外出就餐,用信用卡支付账单。那么你的支付如何进入餐厅账户呢?

-

你的银行(信用卡发行银行)会授权交易,并将资金发送到餐厅的银行(称为收单行)。

-

一个互换网络——如 Visa 或 Mastercard——促进资金交换,并收取小额费用。

-

收单行随后将资金存入餐厅的账户,但会扣除一笔费用。

现在假如你想使用稳定币支付。你的银行,银行 A,发行 AUSD 稳定币。餐厅的银行,银行 F,使用 FUSD。这是两种不同的稳定币,虽然它们都代表美元。餐厅的银行仅接受 FUSD。那么 AUSD 的支付如何转为 FUSD 呢?

最终,这一流程会与信用卡网络的流程非常相似:

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 天下财经